Taxa Selic poderá aumentar em 2021: saiba como isso interfere na economia e na sua vida

Há uma expectativa de aumento da taxa Selic em 2021, de acordo com a projeção realizada semanalmente no Relatório Focus, divulgado pelo Banco Central.

Mas, o que esse aumento significa na economia e na sua vida, especificamente? Aqui, respondemos essas perguntas. Continue e leitura e confira!

O que é a taxa Selic?

A Selic é a taxa básica de juros do Brasil e tem poder de influenciar todas as outras do país, como as que incidem em transações de empréstimos, financiamentos e rentabilidade de aplicações financeiras.

O que significa Selic?

A sigla significa Sistema Especial de Liquidação e Custódia, que é uma ferramenta virtual em que títulos do Tesouro Nacional são comprados e vendidos diariamente por instituições financeiras.

Quem decide quanto é a taxa Selic?

O Copom (Comitê de Política Monetária), do Banco Central, é o órgão responsável por definir o valor da Selic. Os membros do Copom se reúnem a cada 45 dias para estabelecer se mantêm, reduzem ou aumentam a taxa.

Taxa Selic hoje

A taxa Selic hoje (junho de 2021) é de 3,5% ao ano. Este valor foi definido em 5 de maio de 2021, quando o Copom subiu a taxa de 2,75% para 3,5%, sendo esta a segunda alta consecutiva de 0,75%.

Vale lembrar que em 2020 a Selic atingiu sua média histórica de 2% ao ano. Com juros baixos, o mercado de empréstimos, financiamentos, entre outros, teve um aumento expressivo.

Histórico da Selic em 2021

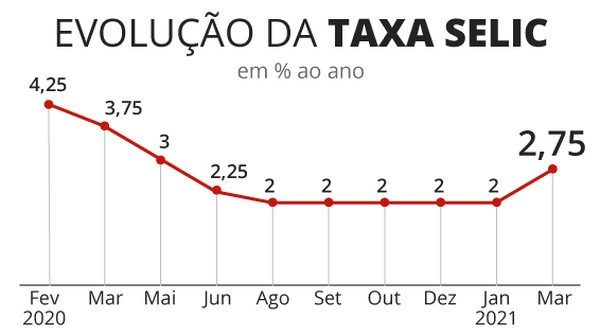

O histórico mensal da taxa Selic vem aumentando desde o início de 2021. Veja, a seguir, a evolução desse índice desde o começo do ano:

- Janeiro a março: 2%;

- Março a maio: 2,75%;

- Maio: 3,50%.

No início de 2020, a taxa Selic estava em 4,25% e caiu para 2,0% em agosto do mesmo ano, valor que foi mantido até março de 2021.

Qual a importância da taxa Selic?

Conhecer o contexto de criação da Selic é importante para entender qual é sua importância. A taxa foi criada em 1979, quando a economia brasileira estava hiperinflacionada.

Isso significa que a inflação do Brasil estava elevadíssima e fora do controle, o que elimina o poder de compra, traz recessão econômica e desvalorização elevada da moeda nacional.

Nesse período, a inflação nacional ultrapassou 80% ao mês, o que quer dizer que o preço de um produto quase dobrou em apenas um mês.

Uma solução encontrada para conter a inflação foi a taxa Selic. Quando o Banco Central aumenta esse indicador, a intenção é desacelerar a economia e impedir o aumento da inflação. Quando o banco diminui a Selic, a proposta é aquecer a economia e estimular o consumo.

Foi justamente isso que se viu em 2020: o Banco Central baixou a Selic para sua média histórica de 2% para estimular a economia durante a pandemia de Covid-19. No entanto, isso levou a um aumento da inflação e redução do poder de compra dos brasileiros.

Para evitar o agravamento dessa situação, o Banco Central vem aumentando aos poucos a taxa Selic, numa tentativa de baixar a inflação.

Como a taxa Selic interfere na sua vida?

Simples: uma taxa Selic alta significa que pagará mais por empréstimos, financiamentos e demais linhas de crédito, porque os juros estão elevados.

Além disso, a tendência é que com a Selic alta haja uma queda na inflação, o que pode aumentar seu poder de compra, principalmente de alimentos básicos.

Outra característica importante da Selic alta é que os rendimentos de aplicações financeiras tendem a aumentar, ou seja, dá para ganhar mais dinheiro com investimentos.

Já uma taxa Selic baixa significa que conseguirá fazer empréstimos, financiamentos e tomar crédito pagando menos. Em contraposição, pagará mais em alimentos e aluguel, porque a inflação aumenta.

Rendimentos de aplicações financeiras, por sua vez, são baixíssimos quando a Selic está em queda, o que quer dizer que não compensa deixar seu dinheiro na poupança, mas sim em investimentos mais agressivos.

Onde investir com a Selic em alta?

Se as previsões de alta da Selic forem confirmadas nos próximos meses, investimentos conservadores serão as melhores escolhas para fazer seu dinheiro render mais.

Isso acontece porque bancos trabalham com taxas prefixadas mais altas, o que possibilita tem um rendimento mais interessante.

Quer investir nessa opção? Então, vale a pena contratar CDB, LCI, LCA, fundo de DI e títulos do Tesouro Direito.

Fonte: BCB